2026 Autor: Howard Calhoun | calhoun@techconfronts.com. Última modificação: 2025-01-24 13:23:35

Ao determinar a base tributável, o rendimento de um indivíduo, tributado à alíquota de treze por cento, é reduzido pelo valor das deduções fiscais padrão. Para renda tributada em outras alíquotas, essas deduções não se aplicam.

Período de cálculo de cobrança

O período fiscal para uma dedução fiscal padrão é de um mês. A base de cálculo do imposto de renda de um cidadão pode diminuir mensalmente no valor dessa dedução.

Destinatário da dedução

Pessoas físicas cujos rendimentos estão sujeitos ao imposto de renda à alíquota de treze por cento podem receber uma dedução deste imposto. Se não houver renda oficial, a dedução não será fornecida.

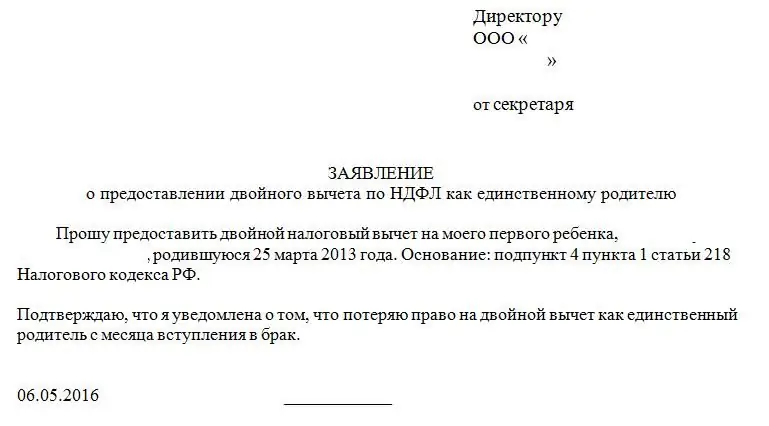

O direito tem caráter declarativo. Para solicitar uma dedução fiscal, você precisa solicitar uma dedução fiscal padrão. Não é obrigatório exigir que um funcionário se inscreva anualmente. As deduções padrão podem ser feitas ano após ano em uma única aplicação.

Tipos de deduções

O Código Tributário da Rússia prevê deduções fiscais padrão dos seguintes tipos:

- no próprio contribuinte (cidadãos que preencham determinadas condições);

- nos filhos do contribuinte.

As deduções normais são concedidas ao cidadão após declaração pessoal sobre o desejo de receber um benefício fiscal a um agente fiscal (empregador) ou à inspeção e apresentação de documentos comprovativos. Não existe um modelo legal para solicitar uma dedução fiscal padrão.

Dedução do funcionário

As deduções de imposto de renda pessoais padrão para um contribuinte têm vários recursos:

- O direito a uma dedução padrão para um funcionário não tem restrições sobre a quantia em dinheiro ou a quantia máxima de renda recebida por um cidadão contribuinte.

- Se um indivíduo trabalha para vários empregadores ao mesmo tempo, ele pode solicitar uma dedução apenas em um local de atividade profissional. O empregador não é obrigado a verificar se o contribuinte está trabalhando em outro lugar. Para evitar mal-entendidos, o cidadão deve incluir no seu pedido uma cláusula que confirme que o requerente é notificado de que a dedução só pode ser fornecida por um empregador, e compromete-se a informar imediatamente o departamento de contabilidade do empregador em caso de apresentação de pedido de dedução a outro agente.

- A dedução pode ser aceite não só pelo empregador com quem o trabalhador trabalha ao abrigo de um contrato de trabalho, mas também por outro impostoagente (empreendedor individual, notário, advogado que estabeleceu um escritório de advocacia, uma subdivisão separada de uma empresa estrangeira na Rússia).

- Para renda da venda de propriedade, os agentes não fornecem deduções fiscais padrão.

- Se um empregado tiver períodos de não recebimento de rendimentos do trabalho, o direito, de acordo com a lei, à dedução de imposto não é cancelado, mas a dedução em si é acumulada. As deduções fiscais padrão não podem ser usadas por anos e não podem ser resumidas. A acumulação é apenas para o ano civil. Se no final do ano, devido à transferência de benefícios fiscais, um funcionário tiver um imposto de renda pago em excesso, você poderá devolvê-lo entrando em contato com a administração fiscal.

- Se um cidadão tem o direito de reivindicar duas deduções (no valor de quinhentos rublos e no valor de três mil), é fornecida uma dedução com um valor máximo (três mil rublos).

- Se um cidadão reivindicar o direito a uma dedução como contribuinte pertencente a uma determinada categoria, e a uma dedução para seu filho (filhos), então ele recebe ambas as deduções (para o contribuinte e para o filho).

Documentos fornecidos ao empregador para comprovar o direito legal à dedução padrão para o empregado:

- Reivindicação do funcionário para dedução padrão do imposto de renda.

- Confirmação documental do direito legal à dedução (certificado médico, documento de exame social, certificado do Herói da Rússia ou da URSS, certificado de combatente ou veterano de guerra).

Seo contribuinte decidiu requerer o IFTS no local de registo com uma declaração do formulário 3-NDFL, devendo anexar-lhe um certificado de rendimentos do ano no formulário 2-NDFL, documentos comprovativos da dedução e uma declaração escrita requerimento dirigido ao chefe da inspecção fiscal segundo o modelo.

Dedução fiscal padrão de três mil rublos

As seguintes categorias de contribuintes têm direito a uma dedução fiscal no valor de três mil rublos por cada mês do período fiscal:

- Participantes, liquidadores das consequências da explosão na usina nuclear de Chernobyl, a instalação industrial "MAYAK", incluindo aqueles com doenças de radiação e outras doenças específicas.

- Militares e civis envolvidos na construção do Abrigo.

- Testes de armas nucleares (incluindo subterrâneas, subaquáticas), substâncias radioativas militares.

- Participantes na montagem de cargas nucleares.

- Desativado WWII.

- Pessoas com deficiência dos grupos I e II entre militares.

- Pessoas com deficiência são equiparadas a militares.

Dedução de quinhentos rublos

A dedução fiscal no valor de quinhentos rublos para cada mês do período fiscal é fornecida aos seguintes grupos de cidadãos:

- Heróis da URSS e da Rússia.

- Pessoas designadas com a Ordem da Glória de três graus.

- Participantes da Segunda Guerra Mundial.

- Pessoas com deficiência do primeiro e segundo grupos e deficientes desde a infância.

- Pessoas que eram residentes de Leningrado sitiada durante a Segunda Guerra Mundialque estiveram na cidade de 8 de setembro de 1941 a 27 de janeiro de 1944.

- Prisioneiros de campos de concentração durante a Segunda Guerra Mundial.

- Pessoas que doaram sua medula óssea para salvar a vida de outras pessoas.

- Pessoas que adoeceram e tiveram doenças de radiação como resultado do acidente na usina nuclear de Chernobyl, PA "MAYAK".

- Pessoas evacuadas das áreas afetadas após o acidente na usina nuclear de Chernobyl, a unidade de produção MAYAK.

- Participantes que cumpriram dever internacional com as decisões das autoridades estatais na República do Afeganistão.

- Pessoas que participaram das hostilidades sobre as decisões das autoridades no território da Rússia.

- Pais de militares que morreram defendendo o país.

- Cônjuges de militares mortos até que voltem a um casamento registrado.

Crédito Fiscal Padrão para Crianças

A dedução fiscal é fornecida aos pais, incluindo pais adotivos e tutores. Do valor do salário mensal, é deduzido o valor em dinheiro que não está sujeito a imposto, e o valor restante dos rendimentos é multiplicado por treze por cento do imposto. A dedução para filhos é fornecida a um cidadão contribuinte até o mês em que sua renda total em regime de competência atinja o valor de trezentos e cinquenta mil rublos.

| Criança | Pai, adotante | Guardião, administrador, pai adotivo | Pai solteiro ou pai adotivo | Guardião, guardião ouPai solteiro adotivo | Um pai ou pai adotivo. O outro pai recusou a dedução | Guardião, guardião ou pai adotivo. O outro pai recusou a dedução |

| Primeiro | 1400 | 1400 | 2800 | 2800 | 2800 | 2800 |

| Segundo | 1400 | 1400 | 2800 | 2800 | 2800 | 2800 |

| Terceira e seguintes | 3000 | 3000 | 6000 | 6000 | 6000 | 6000 |

| Criança com deficiência | 12000 | 6000 | 24000 | 12000 | 24000 | 12000 |

2018 condições de dedução fiscal padrão:

- A criança deve ter menos de dezoito anos.

- Para um estudante em tempo integral no ensino superior, a idade máxima é de vinte e quatro anos.

- O salário do cidadão beneficiário da dedução do ano civil em regime de competência não deve exceder trezentos e cinquenta mil rublos.

- A dedução para qualquer filho é concedida independentemente de a dedução ter sido apresentada a filhos anteriores.

- Se os cônjuges tiverem um filho comum e filhos de casamentos anteriores, o filho comum é considerado o terceiro.

- O direito à dedução dupla é para pais solteiros em uma única pessoa. O progenitor é reconhecido como o único se o outro progenitor for declarado morto ou desaparecido (ou arquivadodeclaração de reconhecimento) ou um traço na casa do pai na certidão de nascimento.

- Ao mesmo tempo, para as pessoas que têm filhos fora do país, uma dedução fiscal é fornecida com base em documentos autenticados pelas autoridades competentes do estado em que os filhos residem.

Recursos de cálculo da dedução para crianças

As deduções padrão para crianças com deficiência são cumulativas. Por exemplo, o primeiro filho da família é deficiente, o benefício fiscal será de treze mil e quatrocentos rublos (mil e quatrocentos mais doze mil).

A recusa do primeiro genitor da dedução em favor do outro ocorre nas seguintes condições:

- criança apoiada pelos pais;

- pai tem renda tributável oficial;

- renda acumulada não excede trezentos e cinquenta mil rublos;

- um dos pais envia o pedido ao seu agente para renunciar à dedução padrão e o outro pai envia o pedido ao seu agente para dobrar a dedução;

- disclaimer não requer certificação pelo empregador;

- certificado sob a forma de imposto de renda pessoal 2 do pai que recusou a dedução é apresentado ao empregador fornecendo a dedução dupla todos os meses até o momento em que a renda exceda trezentos e cinquenta mil rublos.

Deduções para tutores e curadores

Características para obter uma dedução fiscal:

- Guardiões, fiduciários não podem transferir seus direitos de dedução para outras pessoas.

- Um guardião (guardião) em uma única pessoa temo direito de dobrar a dedução.

- Ao se casar, o único guardião (custódio) não perde o direito de dobrar a dedução.

- O cônjuge do(s) tutor(es) não tem direito a dedução de imposto em relação ao(s) filho(s) sob custódia.

- A privação ou existência de direitos parentais dos familiares da mãe e do pai dos filhos não afeta o valor da dedução do tutor (guardião) em uma única pessoa.

- Os guardiões (curadores) têm o direito de deduzir até que os protegidos atinjam a idade de dezoito anos.

- Não são necessários documentos comprovativos para solicitar uma dedução dupla.

Onde posso obter a dedução?

Existem duas maneiras de obter uma dedução para crianças:

- Aplicar ao departamento de contabilidade do empregador com um pedido e anexo dos documentos necessários (certidão de nascimento dos filhos, certidões de instituições de ensino sobre educação de filhos em tempo integral).

- Solicite-se à repartição de finanças com um formulário de declaração preenchido 3-imposto de renda pessoal.

Preciso de uma dedução?

O processo de obtenção de uma dedução padrão no trabalho é muito rápido e fácil para uma pessoa. Dado o valor modesto do pagamento, muitos cidadãos não fazem uso do seu direito à dedução fiscal. Depende de você reivindicar ou não seu direito.

Recomendado:

Dedução fiscal no nascimento de um filho: pedido, quem tem direito a uma dedução, como obter

O nascimento de uma criança na Rússia é um evento que vem acompanhado de uma certa quantidade de papelada. Os pais adquirem direitos especiais ao reabastecer a família. Por exemplo, para uma dedução fiscal. Como conseguir isso? E como se expressa? Procure a resposta neste artigo

Dedução fiscal para juros de hipoteca. dedução do imposto predial

Hoje, nem todo cidadão tem dinheiro livre suficiente para comprar um apartamento. Muitos têm que usar empréstimos. Empréstimos direcionados dão o direito de reivindicar uma dedução fiscal para juros hipotecários, desde que os documentos sejam executados no território da Federação Russa

Código 114 no certificado de imposto de renda de 2 pessoas. dedução fiscal padrão

De acordo com a lei, no cálculo do imposto de renda, alguns indivíduos podem receber um benefício na forma de dedução fiscal padrão. Devido ao fato de o tamanho do salário depender do valor de tal dedução, muitas vezes muitos funcionários têm dúvidas sobre quais certificados e documentos devem ser apresentados para obter esse direito. Por sua vez, os funcionários da contabilidade são obrigados a inserir corretamente o código 114 no certificado 2-NDFL para refletir a dedução fornecida nele

Dedução do imposto de propriedade para um apartamento. Apartamento hipotecário: dedução fiscal

Na compra de um apartamento, é necessária uma dedução fiscal. Consiste em várias partes, mas está invariavelmente presente e equivale a uma quantidade significativa. Para trabalhar corretamente com esse aspecto, você precisa estudar suas características

Rolamentos: padrões, tamanhos. Tamanhos de rolamentos padrão

A indústria moderna produz rolamentos de diferentes modelos. Ao mesmo tempo, os padrões GOST podem regular seus diâmetros, larguras e desvios permitidos. Na maioria das vezes, ao montar vários tipos de unidades, são usados rolamentos e mancais de deslizamento