2026 Autor: Howard Calhoun | [email protected]. Última modificação: 2025-01-24 13:23:49

Hoje existem algumas ferramentas que um contador pode usar. No entanto, na prática, existem avarias no funcionamento do software, um fator humano, vários imprevistos que levam à violação dos requisitos do END. Assim, o descumprimento dos requisitos da lei implica a aplicação de sanções aos infratores. Uma delas é a multa por atraso na entrega da declaração.

Quadro regulatório

No parágrafo primeiro do art. 119 do Código Tributário estabelece multa por entrega tardia da declaração. Essa violação é considerada a mais comum. Como sanção, o sujeito é cobrado uma multa pecuniária no valor de 5% do valor não pago apurado no relatório. A multa por atraso na entrega da declaração é cobrada por cadaou menos de um mês a contar da data fixada para a sua apresentação. A recuperação não pode ser superior a 30% do valor especificado, mas não inferior a 1 mil rublos. Além disso, a responsabilidade está prevista no Código de Contra-ordenações. Em particular, nos termos do art. 15.5 é aplicada aos funcionários multa por apresentação tardia da declaração. Seu tamanho é de 300-500 rublos.

Exceções

Deve-se dizer que nem em todos os casos podem ser aplicadas sanções ao sujeito por descumprir o prazo. Assim, tendo em conta as explicações presentes na Resolução plenária do Supremo Tribunal Arbitral nº 57, a autoridade de controlo (STF) emitiu as suas próprias explicações. Em particular, eles dizem que, se os prazos de envio de documentos para o período do relatório forem violados, use o art. 119 NK estará incorreto. Assim, por exemplo, é impossível imputar multa por atraso na entrega das declarações de imposto de renda do primeiro, segundo, terceiro trimestres. Também não é cobrado por meses individuais - do 1º ao 11º. Além disso, não pode ser aplicada uma multa por atraso no envio de uma declaração de imposto predial para pagamentos antecipados.

Explicações

A Carta da Receita Federal nº SA-4-7/16692 serve de fundamento para a não imposição de sanções. Afirma, em particular, que o art. 58 (cláusula 3) do Código Tributário prevê que o Código pode estabelecer o pagamento de adiantamentos. A obrigação de os deduzir considera-se cumprida da mesma forma que para o reembolso do montante do imposto. O incumprimento dos prazos de dedução dos adiantamentos não pode ser considerado como fundamento de responsabilização por violação do código fiscal. Arte. 119 se aplica se houverentrega tardia de declarações fiscais. A penalidade é, portanto, estabelecida para a não comunicação para todo o período, e não para partes individuais dele. O STF explica que o art. 119 não abrange atos que resultem na perda do prazo para apresentação de liquidações de adiantamentos, independentemente da forma como esses documentos são nomeados nos capítulos do Código Tributário.

St. 126 NK

Estabelece multa para apresentação tardia de documentos ou outras informações estabelecidas no código e demais atos legislativos, se o ato não contiver indícios de infração previstos no art. 129.4 e 119 do Código Tributário. O valor da multa é de 200 rublos. de cada documento não enviado. Se o prazo para apresentação de certificados do formulário 2-NDFL for perdido, o art. 126. Ou seja, para cada papel você também terá que pagar 200 rublos.

Momento importante

Em caso de apresentação intempestiva da declaração de f. 3-NDFL, quando o pagador for pessoa física, poderá ser aplicada multa nos termos do art. 119 NK. Ao mesmo tempo, mesmo uma pequena quantia da qual o agente esqueceu de reter o pagamento obrigatório ao orçamento pode se tornar o motivo da recuperação. Neste caso, será absolutamente sem importância se o próprio pagador sabia disso. O agente fiscal deve notificar a pessoa física e a fiscalização da impossibilidade de retenção. Mas nem todos o fazem. De acordo com o n.º 4 do n.º 1 do art. 228 do Código Tributário, os cidadãos que auferem outros rendimentos de que não tenha havido retenção de IRS devem calcular e pagar de acordo com os valores desses recibos. O fato de o pagadormesmo não tem ideia de que tem tal dever, não o isenta de responsabilidade.

Carta do Ministério da Fazenda

O fato de o pagador, que nem sabia que tinha que fazer algumas deduções de sua renda, pode ser multado, é evidenciado pela explicação do Ministério da Fazenda. Em particular, o Ministério das Finanças escreve que, nos termos do art. 226 (cláusula 4) do Código Tributário, o agente fiscal é obrigado a reter o valor do imposto calculado diretamente dos rendimentos dos contribuintes quando estes forem efetivamente pagos. O n.º 5 do mesmo artigo prevê que, na impossibilidade de o fazer, o sujeito é obrigado, o mais tardar um mês a contar da data do termo do período em que essas circunstâncias ocorreram, a notificar por escrito o próprio indivíduo (de cujos rendimentos são deduzidos) e ao órgão de controlo (FTS). Ao mesmo tempo, a obrigação de calcular e pagar o imposto de renda pessoal, bem como de apresentar uma declaração, é do devedor.

Isenção de punição

Para responsabilizar a pessoa que recebeu os rendimentos, a Receita Federal deve comprovar a ocorrência da infração. A autoridade supervisora deve descobrir quais ações/omissões resultaram no não cumprimento dos requisitos. Em arte. 109 do Código Tributário prevê que se o sujeito não é culpado de cometer uma violação, ele não pode ser responsabilizado. Em arte. 111 do Código Tributário estabelece as circunstâncias em que o art. 109. Isso significa que, caso o pagador não tenha sido notificado pelo agente da impossibilidade de efetuar a retenção, então a questão daa sentença é decidida com base em sua culpa.

Circunstâncias excepcionais

O pagador pode violar as disposições da lei devido a:

- Grandes circunstâncias, desastres naturais e outras emergências.

- Estar em um estado em que o sujeito não poderia estar ciente de seu comportamento ou direcionar suas ações, devido à doença.

- Execução de explicações escritas sobre questões de cálculo, pagamento de contribuições obrigatórias ou outras situações relacionadas com a aplicação das disposições do Código Tributário, que tenham sido prestadas ao sujeito pessoalmente (ou relacionadas com um círculo indefinido de pessoas) pela Receita Federal ou outro órgão autorizado de sua competência.

- Outras circunstâncias que podem ser reconhecidas pela autoridade fiscal ou pelo tribunal como excludentes de culpa.

Esta lista, apesar da presença do parágrafo 4, é considerada por muitos oficiais como exaustiva. A este respeito, os contribuintes que não tenham apresentado declaração ao abrigo de f. 3-NDFL, são multados com o fundamento de que o desconhecimento da lei não isenta de responsabilidade. Nesses casos, os especialistas recomendam solicitar um certificado 2-NDFL da empresa que pagou o salário ou outra renda. As informações que estarão presentes no documento mostrarão se o imposto foi retido a partir desses recibos.

EUND

Uma única declaração é apresentada pelas entidades cujosdurante o período fiscal não houve movimentação de fundos nas contas. Nesse caso, não estamos falando apenas de receitas, mas também de despesas. Se, após a denúncia, for constatado que a empresa realizou uma transação comercial, por exemplo, o embarque de produtos, deverá apresentar documentação atualizada.

Mas o órgão de controle às vezes não aceita esse relatório, exigindo a apresentação do primário. Nessas situações, a Receita Federal pode aplicar uma multa por atraso na entrega da declaração de IVA. Conforme explicam as autoridades autorizadas, o EUND é apresentado de acordo com o parágrafo 2º do inciso 2º do art. 80 NK. Se uma empresa não realizar operações que resultem na movimentação de fundos em contas bancárias ou numerário, tem o direito de apresentar uma declaração simplificada (única) em vez de declarações para cada imposto. Se for constatado objeto de tributação no período em que a declaração foi apresentada, o pagador tem a obrigação de alterar a documentação e apresentá-la na forma prevista no art. 81. Se o sujeito fez isso, não pode ser punido com multa por atraso na entrega da declaração de IVA. Tais relatórios serão considerados atualizados.

Tempo

Um caso separado foi considerado acima, quando uma multa por atraso na entrega de uma declaração de IVA não pode ser cobrada. Em 2015, o valor das multas não sofreu alterações. A legislação, no entanto, estabelece os prazos após os quais o valor pode aumentar. Assim, por exemplo, uma multa por apresentação tardia de uma declaração de IVA em 2015ano foi de 5% do valor imputado da taxa, mas não inferior a 1000 rublos. Este valor foi definido para entidades que perderam até 180 dias da data de reporte. Este período também é definido para outras cobranças. Por exemplo, a multa por apresentação tardia da declaração no sistema tributário simplificado para 2014 também foi de 5% do valor imputado, mas não inferior a 1000 rublos. Se o pagador não enviar documentos por mais de 180 dias, a porcentagem aumentará significativamente. Esta ordem também se aplica a cada taxa imputada. Por exemplo, a multa por atraso na entrega de uma declaração de imposto de transporte será de 30% do valor da dedução. Aqui, também, o tamanho da sanção não deve ser inferior a 1 mil rublos.

As sanções podem ser reduzidas?

A legislação prevê casos em que o contribuinte pode reduzir o valor da multa. Estão estabelecidos no art. 114 NK. Por exemplo, uma multa foi imposta por atraso na entrega de uma declaração de imposto predial. O Serviço Fiscal Federal, via de regra, chama o pagador com uma notificação. Na inspeção, o sujeito se familiariza com o ato de verificação contra assinatura. Após a assinatura deste documento, o pagador tem duas semanas para solicitar a redução do valor imputado.

Circunstâncias atenuantes

A multa por atraso na entrega das declarações de IVA em 2013, bem como em 2016, pode ser reduzida em pelo menos metade. Na parte 1 do art. 112 as seguintes condições são fornecidas:

- Circunstâncias familiares ou pessoais difíceis.

- Comete uma violação sob a influência de coação ou sob a ameaça de serviço, material ou outra dependência.

- Situação financeira difícilpagador responsável.

- Outras circunstâncias que serão reconhecidas pela Receita Federal ou pelo tribunal como atenuantes.

Quais são os últimos fatores? Por exemplo, as circunstâncias mais comuns que reduzem a multa por atraso no envio da declaração UTII 2014 foram:

- Comissão da primeira violação do Código Tributário.

- O sujeito tem dependentes. Além dos menores, incluem menores de 23 anos se estudarem em tempo integral.

Quanto mais circunstâncias forem indicadas, mais provável será que o valor da penalidade seja reduzido em mais da metade. Por exemplo, na prática existem muitos casos em que a multa foi reduzida em 4 vezes.

Outras medidas

Além de uma recuperação monetária, o serviço fiscal pode congelar as contas bancárias do sujeito. Esta oportunidade é fornecida pela Receita Federal de acordo com o art. 76 NK. O n.º 3 deste artigo estabelece o direito da fiscalização de suspender as operações de contas no banco do ordenante se a declaração não tiver sido apresentada após 10 dias da data estipulada na lei. Deve-se dizer aqui que todas as transações de débito estão bloqueadas na conta. Ou seja, você pode depositar fundos.

Ao mesmo tempo, a legislação estabelece a prioridade de cobrança do devedor. A multa aplicada pela autoridade fiscal é de terceira ordem. A decisão de cancelar o bloqueio deve ser tomada até 1 dia após o envio da declaração.

Questões controversas

Na nova edição do art.119 do Código Tributário estabelece que a multa por atraso na entrega da declaração é calculada com base no valor do imposto não pago no prazo fixado por lei. Essa disposição estava ausente no artigo anterior, o que gerou polêmica. Não ficou totalmente claro em que ponto as sanções devem ser determinadas - no dia em que expira o prazo ou na entrega efetiva dos relatórios. Se o imposto foi pago integralmente, mas a declaração não foi enviada, a multa será de 1000 rublos. Se parte do valor foi deduzido, o valor da sanção é determinado pela diferença entre o valor efetivamente pago e o valor imputado do pagamento obrigatório.

Conclusão

A legislação tributária define claramente os prazos para a entrega da declaração. Essa regulamentação rígida se deve ao fato de que as contribuições obrigatórias de pessoas físicas e jurídicas representam uma parcela significativa das receitas orçamentárias. Assim, o Estado procura garantir o controle adequado sobre a pontualidade dos recebimentos. As violações, como pode ser visto no artigo, podem ser causadas por várias circunstâncias. A lei, é claro, oferece aos pagadores certas oportunidades para reduzir as sanções. Além disso, o Código Tributário estabelece uma série de responsabilidades para os órgãos de controle. Mas, como mostra a prática, as circunstâncias muitas vezes não são levadas em consideração. Nesse sentido, é melhor fazer tudo a tempo: como pagar impostos e arquivar relatórios sobre eles. Neste caso, não haverá procedimentos e problemas.

Recomendado:

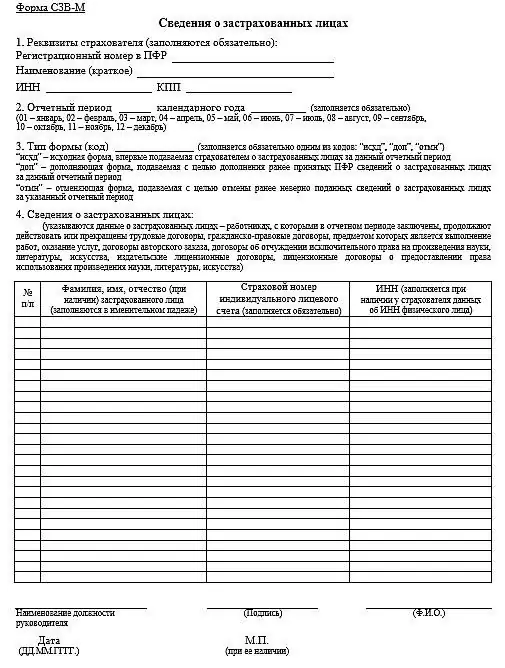

Informe no formulário SZV-M: como preencher, quem é obrigado a entregar, multa por atraso na entrega

O artigo descreve como preencher o SZV-M, quais informações são inseridas neste documento e também quando e de que forma o relatório é encaminhado à PF. São apresentados os principais erros cometidos pelos empregadores, bem como qual a multa paga pelas infrações identificadas

IVA: datas de vencimento. Prazo para apresentação de declaração de IVA

IVA é um imposto indireto pago por empresas em muitos países. Qual é a especificidade de sua versão russa? Quais são as nuances do pagamento e relatórios do IVA na Federação Russa?

Declaração de venda de carro (menos de 3 anos de propriedade). Declaração de imposto

Na venda de um carro, 13% do valor da transação deve ser transferido para o orçamento. Mas isso não é tudo. Os contribuintes também precisam preencher o relatório e apresentá-lo a tempo. Leia mais sobre como preencher uma declaração de imposto ao vender um carro, continue lendo

Para Leigos: IVA (Imposto sobre Valor Agregado). Declaração de imposto, taxas de imposto e procedimento de reembolso de IVA

IVA é um dos impostos mais comuns não só na Rússia, mas também no exterior. Tendo um impacto significativo na formação do orçamento russo, está atraindo cada vez mais a atenção dos não iniciados. Para manequins, o IVA pode ser apresentado de forma esquemática, sem entrar nas menores nuances

Como preencher uma declaração de IVA? Calcular o IVA. Preenchendo uma declaração de IVA

implementação. Portanto, você precisa saber como preencher uma declaração de IVA. O que é IVA? Se você disser a um leigo em palavras simples o que é o IVA, será mais ou menos assim: este é um tipo de imposto pago por um fabricante ao estado para criar (ou vender algo criado por outros) um produto de que ele então terá lucro, excedendo o custo de sua produção.