2025 Autor: Howard Calhoun | [email protected]. Última modificação: 2025-01-24 13:23:45

Todos os traders que especulam nos mercados financeiros usam uma conta de negociação em seu trabalho, na qual as transações ocorrem. Sob os termos das corretoras, eles têm empréstimos de margem. Todas as transações financeiras feitas por especuladores ocorrem usando alavancagem. O que é margem, em palavras simples - empréstimos para negociação? Isso, bem como seus recursos e regras de uso, serão discutidos no artigo.

O conceito de margem

Na negociação nos mercados financeiros, empréstimos com condições marginais são concedidos por corretoras a todos os clientes, sem exceção. Isso permite que os especuladores negociem em condições mais favoráveis. O que é margem? Em palavras simples, este é um tipo especial de empréstimo para negociação nos mercados financeiros. Esse tipo de provisão de recursos adicionais permite que os clientes utilizem ativos de negociação com alavancagem financeira. Ou seja, um trader pode fazer transações em condições mais favoráveis com um excesso de seu próprio dinheiro de depósito.

Com a ajuda da alavancagem, o especulador tema oportunidade de utilizar em suas transações recursos adicionais fornecidos pela corretora. Possui parâmetros e condições próprias para cada conta de negociação, sendo a principal a emissão de um empréstimo garantido pelos próprios fundos de depósito do trader em sua conta.

Alavancagem

Quando um cliente se cadastra em uma corretora e abre uma conta para trabalho, ele pode escolher a opção mais adequada para ele ("Padrão", "Vip", "Micro" e outros tipos). Na maioria das vezes, depende da quantidade de dinheiro livre que o especulador está disposto a arriscar, ou seja, em seu depósito.

Alavancagem é a razão entre a quantidade total de fundos na conta de negociação e o volume do lote. Normalmente, essas condições são especificadas no contrato, no entanto, existem corretores que permitem que os próprios clientes as escolham.

Tipos de alavancagem:

- 1:10;

- 1:25;

- 1:50;

- 1:100;

- 1:200;

- 1:500;

- 1:1000 e mais.

Quanto maior este indicador, mais oportunidades um trader tem em operações especulativas. Mas também é preciso estar atento ao fato de que os riscos financeiros estão aumentando. Portanto, ao escolher um tipo de conta de negociação, você precisa levar em consideração que a negociação com grande alavancagem em caso de negociação malsucedida levará rapidamente o especulador a Margin Call, ou seja, a perda da maior parte do depósito.

A essência da negociação de margem

Em "Forex", assim como em outras direçõesnegociação nos mercados financeiros, não há vendas reais. Quando dizem que os traders compram ou vendem qualquer ativo, na verdade isso não acontece, pois todas as transações são baseadas apenas na previsão de mudanças nas cotações de mercado. A negociação ganha dinheiro com suposições que podem ser determinadas por muitas ferramentas sobre mudanças de preços. A receita do trader consiste em transações especulativas e é calculada sobre a diferença entre a compra e a venda de um ativo.

A essência do princípio da margem são as operações de câmbio com instrumentos de negociação, sem vendas ou compras reais. Todas as transações ocorrem por meio de arbitragem. Para maior clareza, considere um exemplo. O especulador escolhe algum ativo de negociação e faz uma ordem de compra. Outro trader abre uma posição de venda no mesmo instrumento. Os volumes de lote devem ser os mesmos. Depois de um tempo há uma troca. Como resultado, um especulador obtém lucro e o outro uma perda. Os ganhos do primeiro trader dependerão do volume do lote e do número de pontos ganhos.

Os empréstimos de margem permitem que os comerciantes aumentem significativamente a renda. Isso se deve à capacidade de definir grandes volumes, que são calculados em lotes. Suponha que um negócio com um lote inteiro seja de 10 centavos por 1 ponto em uma microconta, nas opções padrão esse valor aumentará 100 vezes - até $ 10 com volumes de lote de 0, 1 - 1 centavo ou $ 1 para tipos padrão.

Recursos de negociação de margem

Um empréstimo queemitidos por sociedades corretoras, difere significativamente em termos de suas condições de todas as outras opções de crédito. Considere suas características:

- Os fundos de crédito são emitidos apenas para negociação. Eles não podem ser usados para outros fins.

- Valores adicionais são para negociação apenas com o corretor que os emitiu. Na negociação em bolsa, incluindo Forex, tendo registrado uma conta com um revendedor, é impossível usar fundos de depósito ao trabalhar com outro corretor.

- O crédito de margem é sempre muito mais do que os fundos próprios de um trader, ao contrário do consumidor, banco e outros tipos de empréstimos. Ou seja, é várias vezes maior que o valor da garantia ou margem.

O modo de empréstimo de margem aumenta significativamente o volume total de transações. Por exemplo, em "Forex" o tamanho de um lote padrão inteiro é de 100 mil USD. e., ou dólares americanos. Naturalmente, nem todo especulador tem a quantidade necessária de dinheiro para fazer transações. Mesmo os participantes médios do mercado não podem arcar com depósitos tão grandes com altos riscos financeiros, contra os quais não pode haver seguro, apenas sua minimização.

Os empréstimos de margem permitiram que até mesmo os pequenos participantes do mercado participassem de negociações por meio de corretoras e ganhassem usando alavancagem. Como resultado, o volume total de transações aumentou significativamente.

Como calcular a margem?

Na negociação em bolsa, os parâmetros de margem ou margem são muito importantes. Ao escolher uma conta de negociação, é sempre necessário levar em consideração o tamanho do créditoalavancagem e percentual para Margin Call, ou seja, o nível de fundos residuais antes do fechamento forçado da operação pela corretora.

Dependendo das condições de obtenção de um empréstimo com margem, este indicador pode ser diferente. Em algum lugar é 30%, enquanto outros corretores têm -0% ou menos. Quanto maior este indicador, que também é chamado de Stop Out, menos oportunidades haverá na negociação, mas se a transação for fechada à força, a perda será muito menor.

Por exemplo, a conta de negociação de um trader tem um depósito de $ 1.000. Com uma posição aberta incorretamente, quando o mercado for contra sua transação, ela será fechada em um Stop Out de 30%, quando o especulador receber uma perda de 70%, ou seja, $ 700, e após a execução do Margin Call, $ 300 permanecerão em seu depósito. Se o Stop Out nos termos de negociação da conta for definido como 10%, a perda será de $ 900 e apenas $ 100 permanecerão.

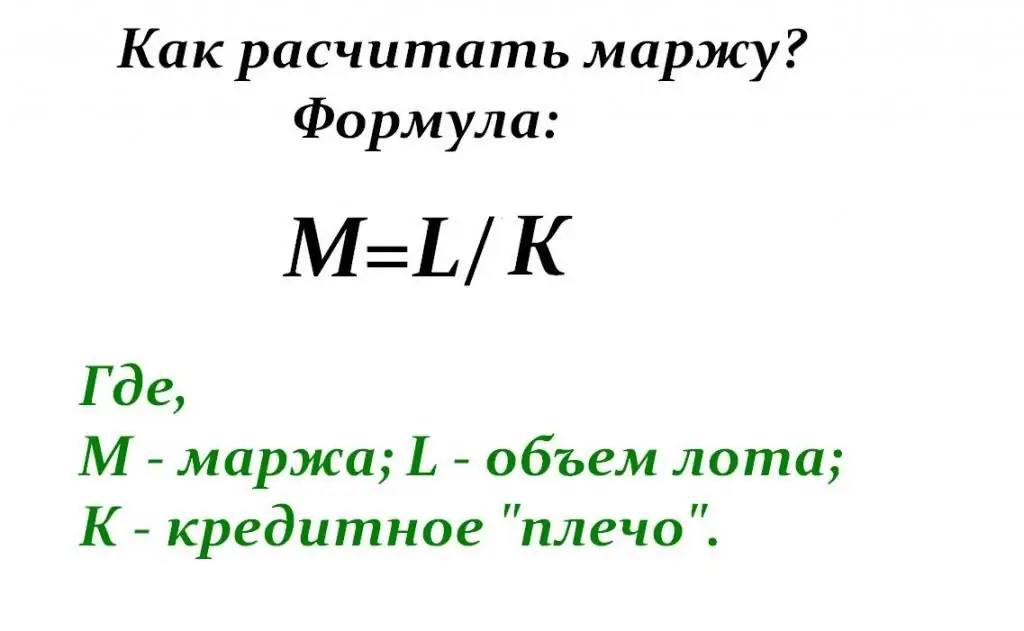

A fórmula para calcular a margem é a seguinte: a margem corresponderá ao volume do lote dividido pelo tamanho da alavancagem.

Margem de variação

O que é isso? Qualquer transação, não importa como foi fechada - com lucro ou prejuízo, é exibida nas estatísticas do trader em seu terminal de negociação. A diferença entre esses indicadores é chamada de margem de variação. Cada corretora estabelece um limite, ou seja, o valor mínimo para os fundos de depósito de um especulador. Se o nível de margem de variação na negociação cair abaixo desses parâmetros, o cliente da corretoraserá considerado falido e seus fundos da conta de depósito serão baixados.

Para eliminar possíveis perdas financeiras, as corretoras estabelecem níveis especiais nas contas de negociação dos clientes, ao atingir o Margin Call seguirá. Nos terminais de negociação, é exibido um aviso da corretora de que o depósito atinge o limite mínimo do saldo. Nesse caso, o trader tem apenas uma opção - reabastecer sua conta de negociação ou será forçado a fechar com uma perda. O empréstimo de margem prevê uma faixa desse nível dentro de 20-30% do penhor de fundos.

Se o cliente não reabastecer sua conta, seu saldo diminuirá e, neste caso, todas as posições, se houver várias, serão fechadas pelo Stop Out, independentemente do desejo do trader. Em outras palavras, quando o saldo da conta de negociação diminui e o saldo da margem é de 20 a 30%, o corretor emite um aviso - uma oferta (Margin Call) ao cliente. E então, quando as perdas atingem grandes valores, e apenas 10-20% permanecerão no penhor, mas o depósito não será reposto, ele fecha a transação - Stop Out forçosamente.

Exemplo de Stop Out

Como é o fechamento forçado de posições? Na prática, fica assim:

- Digamos que um especulador tenha uma conta de negociação da categoria "Padrão".

- Seu depósito é de $ 5.000.

- Ele escolheu o par de moedas euro/dólar como ativo de negociação.

- A alavancagem é 1:200.

- Volume do lotepadrão para "Forex" - 100 mil dólares americanos, ou seja, o valor do depósito é de 5 mil dólares, multiplicado por uma alavancagem de 200.

- O valor do depósito neste exemplo será de 10%, ou seja, $500.

- Ele abriu apenas uma negociação, mas previu incorretamente a mudança nas cotações do mercado, e isso começou a lhe dar perdas.

- Inicialmente, ele recebeu um aviso no terminal - Margin Call, mas não tomou nenhuma providência e não reabasteceu seu depósito.

- O negócio foi fechado pela Stop Out com o nível de 20% definido de acordo com as condições de negociação da conta. O comerciante perdeu $ 4.900 no comércio. Restam apenas $100 no depósito.

Este exemplo mostra como é perigoso usar uma grande quantidade de alavancagem e as consequências para o depósito de negociação. Ao negociar, é sempre necessário monitorar o tamanho da margem e abrir posições com tamanhos de lote pequenos. Quanto maiores os fundos de margem, maiores os riscos financeiros.

Em algumas corretoras, você pode desabilitar de forma independente o serviço de fornecimento de margem de negociação. Nesse caso, os riscos financeiros nas taxas de empréstimo de margem serão máximos e chegarão a 100%, e a alavancagem simplesmente não estará disponível.

Contrato de margem

Todas as condições de negociação para contas fornecidas por corretoras são especificadas em contratos. Anteriormente, o cliente os examinava, se familiarizava com todos os pontos e só então assinava.

Online quando o trader não tem a oportunidade de visitar o escritóriocorretora, ele dá seu consentimento ao contrato automaticamente ao registrar uma conta de negociação. Obviamente, também existem organizações que enviam documentação por meio de um correio ou correio russo. A forma do contrato de empréstimo de margem é determinada pelas condições de negociação, que especificam todos os requisitos e regulamentos.

Posições curtas e longas

Toda negociação especulativa tem duas etapas: abertura e fechamento de uma posição. Para que qualquer negociação seja considerada concluída, é necessário um ciclo completo da transação. Ou seja, uma posição curta deve necessariamente se sobrepor a uma longa, e então será fechada.

Tipos de operações especulativas:

- Negociação no movimento ascendente das cotações - abertura de posições longas. Tais transações em negociação nos mercados financeiros são designadas como Long, ou compras.

- Negociação no movimento de queda das cotações - posições curtas, ou seja, vendas, ou curtas.

Devido ao regime de empréstimo de margem, a negociação nos mercados financeiros tornou-se muito popular não apenas entre os grandes participantes, como Bancos Centrais, fundos comerciais, de seguros, organizações, empresas e empreendimentos, mas também entre os comerciantes privados que não têm maiúsculas grandes.

Pequenos especuladores podem ganhar negociando quantias relativamente pequenas e, na maioria dos casos, apenas 1 a 3% do valor total da negociação será suficiente. Como resultado, com a ajuda da negociação de margem, o volume total de posições aumenta significativamente e as trocas aumentam a volatilidade e a liquidez.ativos de negociação, resultando em um aumento significativo no fluxo de caixa.

Todas as posições abertas em Long (long) são caracterizadas pelas condições de movimento ascendente do mercado. E curto (Curto) - para descer. Negociações de compra e venda podem ser abertas com diferentes durações de tempo. Existem três tipos deles:

- Posições de curto prazo que variam de alguns minutos a 1 dia.

- Negócios de médio prazo - de algumas horas a uma semana.

- Posições de longo prazo - podem durar vários meses ou até anos.

Exceto pelo período de tempo, os ganhos do trader dependem do ativo de negociação selecionado. Todos eles possuem características e características próprias, e quanto maior sua liquidez, volatilidade, oferta e demanda, maior a rentabilidade do especulador.

Prós e contras da margem de negociação

Quanto mais alavancagem a conta de negociação de um trader tiver, mais os riscos financeiros de uma negociação aumentam. O empréstimo de margem oferece ao especulador os seguintes benefícios:

- Possibilidade de abrir uma posição com um pequeno capital próprio.

- Devido à alavancagem, um trader tem vantagens no mercado e pode realizar manipulações especulativas na negociação usando uma ampla variedade de estratégias de negociação.

- A margem de crédito é fornecida em uma quantidade muito maior de garantias disponíveis e aumenta a possibilidade de depósito de fundos em dezenas e centenas de vezes.

Para negativomomentos incluem as seguintes características:

- A negociação de margem, aumentando a liquidez do mercado, aumenta as flutuações de preços das cotações de ativos. Como resultado, é muito mais difícil para os traders prever com precisão as mudanças de preço, e eles cometem erros ao abrir posições que levam a perdas.

- A alavancagem utilizada em empréstimos de margem aumenta muito a velocidade de geração de renda, mas ao mesmo tempo, se a opção for desfavorável, tem um grande impacto nas perdas. Ou seja, com ele você pode ganhar muito rapidamente e perder seus fundos de depósito.

Os profissionais aconselham os iniciantes a ter muito cuidado na escolha das condições de uma conta de negociação, a usar a opção de alavancagem ideal na negociação e a prestar atenção às características dos ativos. Deve-se lembrar que a volatilidade pode ser não apenas amiga de um trader e permitir que ele ganhe rapidamente, mas também uma inimiga que leva a perdas instantâneas e significativas.

Margem Livre

Em qualquer terminal de negociação, você pode ver um parâmetro como margem livre. O que é isso? Margem livre são fundos que não estão envolvidos em negociações e garantias. Ou seja, é a diferença entre o valor total do saldo do depósito e a margem de crédito. É calculado apenas em posições abertas durante a validade da ordem, mas assim que o especulador a fecha, todas as garantias são liberadas e o valor total do depósito é indicado no terminal.

Margem Livre ajuda a determinar quais oportunidades estão disponíveis durante a negociaçãoo trader, quantos e em quais volumes do lote ele ainda pode abrir transações no momento atual.

Conclusão

Os empréstimos de margem abrem grandes oportunidades para ganhar dinheiro no mercado financeiro para participantes de mercado de médio e pequeno porte, bem como comerciantes privados. Os profissionais aconselham os iniciantes a prestar atenção especial às condições de negociação e alavancagem ao escolher o tipo de conta de depósito.

Recomendado:

Estratégia de negociação: desenvolvimento, exemplo, análise de estratégias de negociação. As melhores estratégias de negociação Forex

Para uma negociação bem-sucedida e lucrativa no mercado de moedas Forex, cada trader usa uma estratégia de negociação. O que é e como criar sua própria estratégia de negociação, você pode aprender com este artigo

Margem de negociação e suas consequências

Nos últimos anos em nosso país houve um rápido crescimento dos negócios. Todos os anos o número de empreendedores cresce exponencialmente, aumentando não só o clima de investimento no nosso país, mas também as deduções fiscais ao orçamento

Empréstimo comercial é Empréstimo para pequenas empresas. Empréstimo bancário: tipos de empréstimos

Este artigo fala sobre os tipos mais populares de empréstimos. Há também uma descrição de empréstimos comerciais

Qual banco pegar um empréstimo? Quais documentos são necessários para um empréstimo bancário? Condições para conceder e reembolsar um empréstimo

Grandes planos exigem fundos sólidos. Nem sempre estão disponíveis. Pedir um empréstimo a parentes não é confiável. As pessoas que sabem lidar com o dinheiro sempre encontram soluções de sucesso. Além disso, eles sabem como implementar essas soluções. Vamos falar sobre empréstimos

Como pagar um empréstimo com um empréstimo? Pegue um empréstimo de um banco. É possível pagar o empréstimo antecipadamente

Este artigo ajuda a lidar com o acordo de refinanciamento, que é uma das opções de pagamento de empréstimo mais bem-sucedidas