2026 Autor: Howard Calhoun | [email protected]. Última modificação: 2025-06-01 07:15:01

Ao preencher uma ordem de pagamento de imposto, deve indicar a situação do pagador. Uma lista completa é apresentada no Código Tributário da Federação Russa e algumas ordens do Presidente da Federação Russa. Vamos dar uma olhada em como determinar o status de um contribuinte.

Responsabilidades

Contribuintes são pessoas jurídicas e pessoas físicas que pagam taxas. Por lei, eles têm os seguintes deveres:

- registre-se na Receita Federal;

- manter registros de receitas (despesas) de objetos de tributação;

- enviar declarações e demonstrativos financeiros ao Serviço Fiscal Federal;

- enviar documentos sobre os quais o valor dos impostos foi calculado;

- seguir os requisitos para eliminar as infrações identificadas, não interferir nos funcionários da Receita Federal no exercício de suas funções;

- durante 4 anos, manter documentos contábeis sobre o cálculo e pagamento dos impostos, receitas e despesas incorridas.

Os contribuintes também devem notificar o Serviço Fiscal Federal por escrito de:

- abertura\fechamento de uma conta - dentro de 10dias;

- participação em organizações - dentro de um mês;

- subdivisões separadas na Federação Russa - dentro de um mês;

- declaração de falência, liquidação ou reorganização - dentro de 3 dias;

- mudança de local (residência) - em até 10 dias.

Direitos

Por sua vez, o contribuinte tem o direito de receber da Receita Federal:

- informações sobre impostos aplicáveis, esclarecimentos sobre a aplicação da legislação;

- usar os benefícios no devido tempo;

- obter diferimento e crédito tributário;

- estar presente na inspeção de campo.

Encontrando informações

Como mencionado acima, um dos deveres dos contribuintes é pagar impostos. Nesse caso, é indicado o status do contribuinte na ordem de pagamento. Caso contrário, existe a possibilidade de os fundos não chegarem ao destinatário.

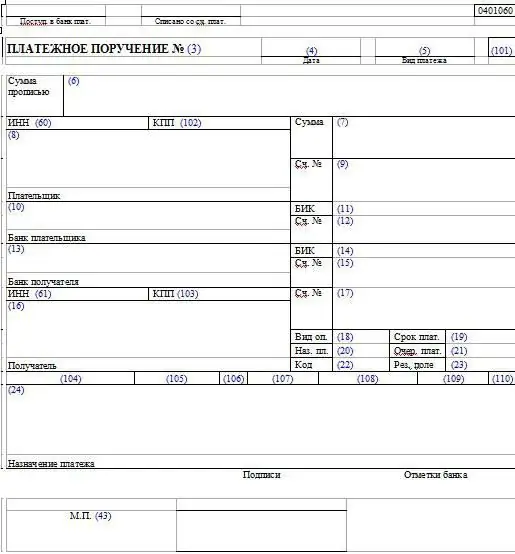

O status de contribuinte é uma informação obrigatória. Essas informações são usadas para identificar a organização. A situação de contribuinte consiste em um número de dois dígitos e é inserido no campo 101 da ordem de pagamento. A tabela mostra todas as situações existentes.

| Código | Decifrando o contribuinte |

| 01 | Empresa |

| 02 | Agente fiscal |

| 06 | Comerciante Estrangeiro |

| 08 | IP, advogado, tabelião que transfere contribuições para o orçamento |

| 09 | IP |

| 10 | Cartório Privado |

| 11 | O advogado que fundou seu próprio escritório |

| 12 | Chefe de Fazenda |

| 13 | Titular de conta bancária |

| 14 | Contribuinte pagando renda a pessoas físicas |

| 16 | FEA participante - pessoa física |

| 17 |

FEA participante - IP |

| 18 | Pagador dos direitos aduaneiros, não declarante |

| 19 | Empresas que transferem fundos retidos de salários |

| 22 (21) | Membro (responsável) do grupo consolidado |

| 24 | Prêmios de seguro de transferência individual |

Divisão por impostos

O status de contribuinte ativo depende do tipo de imposto pago. Por exemplo, se uma empresa transfere o imposto de renda pessoal do salário dos funcionários, “02” deve ser colocado no pagamento. Se estamos falando sobre o pagamento de prêmios de seguro - "08". Os status detalhados das taxas estão listados na tabela abaixo.

| Imposto | Status |

| NDFL | 02 |

| Contribuições para a PRF, FSS, FFOMS | 08 |

| Imposto de renda, IPTU, transporte | 01 |

| IVA | |

| UTII, STS, ESHN |

Verificação online

Você pode verificar a situação do contribuinte de renda pessoal através do site da Receita Federal. Para não perder tempo inserindo manualmente o TIN, KPP, 1C, os desenvolvedores implementaram esse recurso no programa 1C: Contabilidade atualizado. Os resultados da verificação são refletidos na lista de clientes no cartão, no registro de faturas, no livro de compras (vendas) e nos documentos primários. Para verificar toda a lista de clientes, você precisa gerar um relatório universal no registro "Estado das contrapartes" por períodos. As opções de verificação são reguladas pelo registro "Operações regulares" do subsistema "Administração" no menu "Suporte".

Após processar as informações, o programa retorna os seguintes resultados:

- "A organização está listada no banco de dados" significa que a contraparte está registrada e tem o status de ativa.

- “Cessed activity” significa que o contribuinte está registrado na USRN, mas não tinha o status de contribuinte ativo. Duas opções são possíveis aqui: a contraparte cessou as operações ou o ponto de verificação foi alterado.

- "O checkpoint não corresponde ao especificado no banco de dados" significa que a combinação digitada de TIN, checkpoint nunca esteve no registro.

- "F altacontraparte na base de dados" significa que o contribuinte não tem o estatuto de contribuinte ativo; ninguém foi registrado com o TIN especificado.

- "Não sujeito a verificação" - essa mensagem é exibida se os dados de uma organização estrangeira forem inseridos.

Todos os resultados de verificação refletidos são válidos por ±6 dias a partir da data da solicitação.

1С

O serviço para encontrar clientes problemáticos em 1C foi lançado em 2015. As atualizações foram causadas por alterações na Lei Federal nº 134, segundo a qual era necessário inserir os dados de todas as faturas na declaração de IVA. As verificações de status online diretamente da 1C permitem evitar erros ao preencher a declaração. Se, em resposta à solicitação, for recebida uma notificação de que o contribuinte está registrado, mas não tinha a condição de contribuinte ativo, a linha com a contraparte é pintada de cinza, se o cliente não for encontrado em o registro - em vermelho. Esses clientes são refletidos da mesma forma na linha "Counterparty" ao inserir documentos primários.

No livro de compras (vendas), o diário de faturas, os resultados da verificação são exibidos em um painel separado. Se o relatório incluir documentos inativos, eles serão destacados em vermelho e um botão aparecerá no painel para selecionar tais linhas. Na declaração de IVA integrada, as verificações são realizadas com base nas informações das seções 8-12 da Lei Federal, seus resultados são exibidos no painel de contrapartes.

Por padrão, a verificação é realizada uma vez por semana em segundo plano e é realizada pelo TIN. Para evitar erros ao inserir dados no banco de dados, é necessário controlar a exatidãodescarga. Se as informações forem inseridas incorretamente, elas serão destacadas em vermelho no diretório "Counterparties". Todos os documentos para esses clientes serão refletidos da mesma maneira. Somente durante a auditoria será possível evitar a situação em que o contribuinte está registrado na USRN, mas não possuía o status do atual e foi incluído no relatório.

NDFL

A situação do contribuinte, mas de forma diferente, deve ser verificada no cálculo do imposto de renda pessoal. Dependendo da fonte e se um indivíduo é residente ou não, são definidas diferentes taxas de imposto. Um russo pode pagar imposto de renda pessoal a taxas de 9, 13 e 35%. Um não residente deve transferir para o orçamento 15% do valor dos dividendos recebidos e 30% de todos os demais rendimentos. Além da legislação russa, também existem tratados internacionais para evitar a dupla tributação. As taxas de imposto para residentes de países aliados são determinadas por esses atos.

Terminologia

Conforme Art. 207 do Código Tributário da Federação Russa, um residente é um indivíduo que está no território da Federação Russa por pelo menos 183 dias em 12 meses consecutivos. A contagem regressiva começa a partir do momento em que uma pessoa chega ao território da Federação Russa, que é registrada nos documentos alfandegários.

O status é fixado na data do pagamento da renda e especificado:

- para não residentes sem residência permanente - na data de conclusão de sua estadia no território da Federação Russa;

- para russos com residência permanente - na data de partida fora da Federação Russa.

O recálculo da base é realizado no final do período de tributação. Considere um exemplo de cálculoo número de dias que um cidadão permanece no território da Federação Russa.

Exemplo

O russo recebeu receitas de empresas russas e estrangeiras durante o ano. Durante este período, ele viajou repetidamente para fora da Federação Russa em viagens de negócios:

- 01.03-20.04 - para a Alemanha;

- 15.08.-14.09 - nos EUA;

- 20.12-20.01 - para a Turquia.

O status de contribuinte de imposto de renda pessoal é determinado de acordo com o cálculo do número de dias de permanência no território da Federação Russa. Os dias de passagem de fronteira (01.03, 15.08 e 20.12) não estão incluídos neste cálculo. Ou seja, o contribuinte passou 90 dias fora do país por um ano e 275 dias na Federação Russa. Ele é reconhecido como residente fiscal e transfere as taxas para o orçamento às taxas prescritas no Código Tributário da Federação Russa.

Exceções

Para algumas categorias de pagadores, o status e o número de dias de permanência na Federação Russa não importam. Militares, funcionários de autoridades estaduais e governos locais, destacados fora da Federação Russa, são sempre reconhecidos como residentes fiscais.

Documentos

O período de permanência e ausência no território da Federação Russa deve ser comprovado por documentos. Pode ser um certificado do local de trabalho, emitido de acordo com os dados das planilhas de horas, um cartão de migração, um passaporte com marcas de passagem de fronteira, etc.

Pessoas que não estão oficialmente empregadas, não saem da Federação Russa, podem fornecer um documento de identidade para confirmar seu status de residente fiscal. Deve indicardados sobre a nacionalidade e o local de residência. Em casos extremos, você pode fornecer um certificado dos serviços de habitação e comunitários.

Recomendado:

Métodos de pagamento de empréstimos: tipos, definição, métodos de pagamento de empréstimos e cálculos de pagamento de empréstimos

Fazer um empréstimo em um banco é documentado - elaborando um acordo. Indica o valor do empréstimo, o período durante o qual a dívida deve ser paga, bem como o cronograma de pagamentos. Os métodos de reembolso do empréstimo não são especificados no contrato. Portanto, o cliente pode escolher a opção mais conveniente para si, mas sem violar os termos do contrato com o banco. Além disso, uma instituição financeira pode oferecer a seus clientes diversas formas de emitir e pagar um empréstimo

Ordem de redução de pessoal: modelo de redação, rascunho e formulário. Como redigir uma ordem para reduzir o pessoal?

Numa situação financeira difícil, uma empresa é por vezes forçada a realizar um procedimento especial, cuja fase inicial é redigida uma ordem de redução de pessoal. Uma amostra desse documento deve obedecer a uma determinada forma e levar em conta todas as sutilezas da legislação trabalhista

Amostras de preenchimento de ordens de pagamento. Ordem de pagamento: amostra

A maioria das empresas paga vários impostos e taxas ao orçamento. Na maioria das vezes, isso é feito com a ajuda de ordens de pagamento. Como compô-los corretamente?

Taxa de negociação: detalhes do pagamento. Como preencher uma ordem de pagamento?

Nas cidades de importância regional, um imposto sobre vendas foi introduzido desde 2015. Você precisa pagá-lo em caso de registro para uso do objeto de comércio em um dos tipos de atividades. A seguir, falaremos sobre quando e como transferir a taxa de negociação, os detalhes do pagamento também serão indicados

UIP - o que é uma ordem de pagamento? Identificador de pagamento exclusivo

Desde 2014, o UIP é um importante requisito que deve ser preenchido se for fornecido pelo vendedor, e também se este identificador deve ser considerado como UIN quando indicado nos documentos de pagamento de multas, penalidades para impostos e taxas. Este código é indicado no campo da ordem de pagamento no número 22. Pode ser preenchido manualmente e usando ferramentas de software especiais, sendo a principal "1C: Enterprise"