2026 Autor: Howard Calhoun | [email protected]. Última modificação: 2025-01-24 13:23:31

Ao expandir os negócios, muitas empresas encontram novos parceiros e fecham contratos com eles. Ao mesmo tempo, existe o risco de falha: é possível o não pagamento de fundos, o desrespeito aos termos do contrato, a recusa de fornecimento de mercadorias, etc. Para se proteger e garantir o sucesso da transação, eles recorrem a liquidações por cartas de crédito no banco. Este método de efetuar pagamentos garante totalmente o cumprimento de todos os acordos entre parceiros e satisfaz os requisitos e expectativas da transação de ambas as partes.

A essência da ordem de pagamento

Uma carta de crédito é uma obrigação financeira do banco de pagar por transferência bancária os documentos do cliente do vendedor no valor e nos termos especificados no documento. Todos os detalhes são determinados pelo comprador, sobre o qual ele reporta ao seu banco, fornecendo também um pedido preenchido para abertura desta conta de crédito. Pagamentos de carta de crédito são bonsuma forma de garantir a transação para os parceiros nos termos do contrato.

Existem ordens de pagamento em dinheiro e documentais. O primeiro tipo são documentos nominais que preveem a contribuição de determinada quantia por pessoa física ou jurídica para retirá-la em outro país. O segundo tipo é, de fato, um acordo com base no qual o banco do cliente deve, de acordo com suas instruções, pagar dinheiro a um terceiro. Esta organização comercial pode instruir outro banco - um quarto terceiro - a efetuar um pagamento após fornecer os documentos acordados.

Participantes do negócio

As seguintes pessoas participam da execução e implementação deste tipo de assentamentos:

- comprador - pessoa física ou jurídica (requerente, importador), ele inicia uma liquidação bancária por meio de uma carta de crédito sob um contrato em favor do vendedor e transfere a quantia necessária de dinheiro para a conta bancária;

- banco emissor: abre uma carta de crédito e assume obrigações com o vendedor em nome do comprador;

- banco que paga a carta de crédito (banco executor);

- vendedor (exportador, beneficiário) - uma pessoa em cujo favor uma carta de crédito é aberta e em cuja conta os fundos serão recebidos.

O banco emissor pode ser simultaneamente o banco executor, ou seja, abre uma carta de crédito e paga ao destinatário dos fundos quando este apresentar os documentos previstos na ordem de pagamento. Mas muitas vezes a autoridade para pagar é transferida para o banco executor. Isso acontece principalmente quando o comprador e o vendedorestão localizados em diferentes países. Nesse caso, é inconveniente fazer pagamentos com cheques. As liquidações por cartas de crédito são a melhor forma de estabelecer uma relação de confiança. Portanto, o banco emissor não trabalha diretamente com o funcionário, mas envolvendo uma quarta parte - o banco executor, localizado no país do destinatário dos fundos. Este banco informa o vendedor sobre a carta de crédito e seus termos, e confirma a autenticidade desta obrigação de pagamento.

Detalhe importante

Ao pagar as mercadorias da forma acima, os bancos trabalham apenas com os documentos fornecidos pelo solicitante. Essas organizações não têm nada a ver com o produto. Os acordos existentes entre o comprador e o vendedor também não são levados em consideração. Os pagamentos não em dinheiro por cartas de crédito fornecem apenas o lado documental, acordado no momento da abertura de uma obrigação de pagamento. E as pessoas que desejam usar esse tipo de pagamento devem levar isso em consideração.

Necessidade de garantia bancária

Fornecer um empréstimo a um cliente por um banco executor de acordo com um contrato é bastante comum. Os pagamentos por meio de carta de crédito são frequentemente realizados na realização de transações de comércio exterior ou na expansão do mercado de vendas. Acontece que o fornecedor não quer fornecer a mercadoria sem garantia de pagamento, e o comprador se recusa a pagar, não tendo certeza de que os produtos acordados serão entregues de acordo com os termos do contrato. Nesse caso, a liquidação por carta de crédito é uma forma de chegar a um consenso entre as partes do contrato.

Procedimento de pagamento sem dinheiro

A transferência de fundos na forma de carta de crédito é realizada em várias etapas:

- Assinatura de um acordo entre o vendedor da mercadoria e o comprador.

- Apresentando a última solicitação ao banco emissor para abrir uma carta de crédito. Notificação oficial (por telégrafo ou correio) do banco da contraparte (executor) sobre a abertura de uma carta de crédito ao vendedor.

- Entrega ao comprador da mercadoria.

- Fornecimento de documentos: do vendedor ao banco executivo, deste - ao banco emissor, dele - ao comprador. Baixa de fundos da conta do comprador.

- Transferência de fundos para o banco executivo do emissor. Efetuando o pagamento ao vendedor.

No decorrer da operação, o emissor debita da conta do cliente o valor especificado no contrato e o envia ao banco executor, que, por analogia, seleciona a ficha de liquidação "Carta de crédito" e pré- deposita os fundos destinados ao pagamento das mercadorias ("carta de crédito depositada"). Mas há também uma "carta de crédito garantida". Então o pagamento é feito apenas sob a garantia do banco.

Quando uma carta de crédito é depositada, o banco emissor transfere para o banco da contraparte o valor especificado no contrato pela duração total da obrigação de pagamento. Os fundos são fornecidos pelo comprador, ou ele recebe um empréstimo, sob o qual os pagamentos são feitos.

No caso de carta de crédito garantida, o banco executor recebe o direito de debitar recursos da conta correspondenteo banco emissor dentro do valor da carta de crédito, ou prevê outras formas de pagamento. O procedimento de compensação de fundos ao banco emissor pelo pagador é prescrito no contrato.

Quando a mercadoria é embarcada, e o fornecedor confirma este fato com os documentos pertinentes, o banco executor paga a transação. Assim, o tempo alocado para liquidações é bastante reduzido.

Tipos de cartas de crédito

As ordens bancárias de pagamento são divididas da seguinte forma:

- Irrevogável: o pagador não pode alterar os termos da obrigação unilateralmente, sem prévio acordo com o beneficiário.

- Revogável: o pagador tem o direito de alterar os termos do contrato sem o consentimento do destinatário dos fundos e pode revogá-lo antes do final do período acordado.

- Confirmado - o banco executor assume a responsabilidade pelo pagamento.

- Não confirmado - o banco não se compromete a controlar o pagamento.

- Renovável (rotativa) - uma carta de crédito que é repetida quando uma transação é repetida ou sistemática.

- Liquidação sem dinheiro com cláusula vermelha - autorizando o banco executor a efetuar um pagamento antecipado ao vendedor de uma certa quantia antes de fornecer os documentos necessários.

- Transferível - aplica-se se outras pessoas forem os fornecedores das mercadorias. Em seguida, o procedimento para calcular as cartas de crédito muda ligeiramente: o vendedor instrui o banco executor a transferir parcial ou totalmente para elasautoridade para receber fundos.

- Cumulativo - oferece ao solicitante a oportunidade de somar o valor não gasto durante a transação a uma nova carta de crédito mantida no mesmo banco executor (caso contrário, as finanças são devolvidas à conta do comprador no banco emissor).

- Circular: possibilita o recebimento de dinheiro em qualquer banco - contrapartes do banco emissor que concedeu o empréstimo.

Pagamentos sob uma carta de crédito são sempre transações não em dinheiro que prevêem o registro para pagamento a apenas uma pessoa física ou jurídica.

Sutilezas da operação

Ao processar obrigações de pagamento desse tipo, os clientes devem levar em consideração algumas nuances:

- Em caso de alteração nos termos de uma carta de crédito revogável ou seu cancelamento, o banco emissor deve informar o destinatário dos fundos sobre esse fato. Isso deve ser feito o mais tardar no dia útil seguinte ao dia em que as alterações foram feitas.

- Uma carta de crédito irrevogável é considerada modificada ou cancelada quando o banco executor recebe o consentimento do destinatário dos fundos. A modificação parcial dos termos das cartas de crédito por este último não é permitida.

- Para fazer alterações ou cancelar uma carta de crédito confirmada, é necessário o consentimento do banco indicado e do destinatário dos fundos.

- Cálculos sob carta de crédito são pagamentos feitos por entidades comerciais, portanto, o destinatário dos recursos toma conhecimento da abertura de uma obrigação monetária diretamente do banco emissor ou de seu banco (comconsentimento deste último).

- Este tipo de pagamento é feito apenas por transferência bancária.

- Os pagamentos de fundos sob uma carta de crédito são regidos por acordos de clientes com bancos e acordos entre estes.

Formulário de Candidatura

Para pagar as mercadorias da forma acima, o pagador envia 2 pedidos ao banco, que são uma instrução para o banco abrir uma carta de crédito. A candidatura é submetida no formulário desenvolvido pela própria empresa. Neste caso, devem ser indicados os seguintes dados:

- data e número do documento;

- valor do pagamento;

- detalhes de todas as partes da transação: pagador, banco emissor, organização executora, destinatário dos fundos;

- tipo de carta de crédito;

- seu período de validade;

- lista de documentos a serem fornecidos pelo destinatário dos fundos, requisitos para eles e a data final de sua apresentação;

- como a carta de crédito é executada;

- finalidade deste pagamento;

- expedidor, destinatário, destino;

- data de fechamento do processo de transferência de dinheiro;

- porcentagem de comissão dos bancos da transação e o procedimento para seu pagamento.

Esta é uma lista de informações básicas, mas o documento pode conter quaisquer dados de interesse do solicitante. Informações mais detalhadas estão contidas no Regulamento do Banco Central da Federação Russa de 19 de junho de 2012 N 383-P "Sobre as regras para a transferência de fundos" (cláusula 6.7).

Métodos de execução de cartas de crédito

Existem vários métodos usados pelos bancos para pagar transações emsem dinheiro:

1. Efetuar o pagamento após o vendedor fornecer os documentos necessários.

2. Pagamento em atraso: realizado alguns dias após o banco receber a lista de documentos acordada ou após um determinado período após o embarque da mercadoria.

3. Efetuando um pagamento misto: parte do valor é pago mediante apresentação de documentos, parte - alguns dias após o envio.

4. Aceitação de letra de câmbio: é aceita pelo banco emissor ou executor e paga dentro do prazo acordado.

5. Negociação de documentos: o banco executor adquire letra de câmbio (cheque) sacada em banco completamente diferente, ou documentos adiantando-se ao beneficiário (vendedor) ou prometendo pagar o adiantamento antes do dia bancário em que o banco deve receber a restituição do banco emissor. Este método é usado quando o proprietário da mercadoria deseja receber o dinheiro imediatamente e o comprador deseja pagar pelo atacado algum tempo depois de recebê-lo.

Prós do passivo bancário

Os pagamentos por carta de crédito são transações financeiras que apresentam diversas vantagens, a saber:

- atribuição de responsabilidade às organizações comerciais pela legalidade das transações monetárias sob a forma de carta de crédito;

- garantir o pagamento integral ao vendedor;

- devolver o valor total ao comprador em caso de cancelamento da venda;

- pleno cumprimento dos termos do contrato entre as partes devido ao controle bancário;

- preservação dos fundos do comprador dentro da organização.

Contrasliquidações por meio de carta de crédito

Além dos aspectos positivos, essas ordens de pagamento apresentam algumas desvantagens, a saber:

- em cada etapa da transação, é necessário fornecer um grande número de documentos;

- alto custo deste pagamento sem dinheiro para ambas as partes.

Apesar do transtorno que existe com essa forma de pagamento, as liquidações por carta de crédito documental garantem o sucesso da transação, garantem sua transparência e legalidade, além de permitir que os clientes bancários encontrem novos parceiros de negócios e abram relacionamentos, bem sucedido e promissor.

Recomendado:

Imposto sobre herança. Quais impostos são pagos ao entrar em uma herança sob um testamento e sob a lei

Entrar por lei ou por testamento em herança envolve algumas despesas. Quanto os cidadãos terão que pagar? Como fazer isso?

Um exemplo de carta de recomendação. Como escrever uma carta de recomendação de uma empresa para um funcionário, para admissão, para uma babá

Um artigo para aqueles que precisam escrever uma carta de recomendação pela primeira vez. Aqui você pode encontrar todas as respostas para perguntas sobre o significado, propósito e redação das cartas de recomendação, bem como um exemplo de carta de recomendação

Cálculos sob uma carta de crédito: esquema, características, vantagens e desvantagens

Carta de crédito - o que é? É obrigação do banco efetuar, em nome do cliente e às suas expensas, pagamentos a pessoas físicas e jurídicas dentro dos valores especificados e nas condições especificadas no pedido. A principal característica no âmbito da liquidação de cartas de crédito é que os bancos lidam apenas com documentos e não com os bens que esses papéis representam

Carta de crédito. Tipos de cartas de crédito e métodos de sua execução

Uma carta de crédito é uma forma de pagamento entre um vendedor e um comprador quando as instituições financeiras atuam como intermediárias. O pagador e o comprador das mercadorias transferem os fundos para o banco, que os transfere para a conta do banco emissor

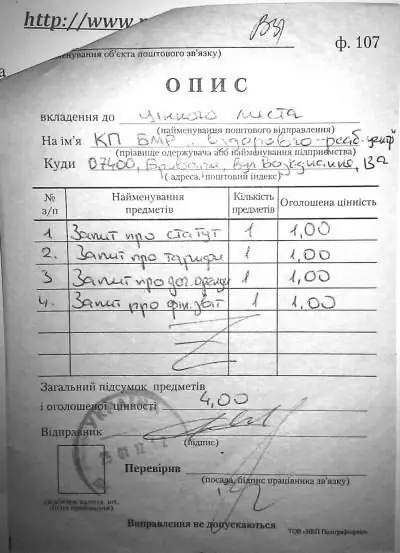

Carta registrada com descrição do anexo. O procedimento para enviar uma carta registrada com uma descrição do anexo

Na era da tecnologia da computação, as pessoas escrevem cartas de papel cada vez menos. Pode parecer que em um futuro próximo uma organização como os correios geralmente se tornará obsoleta. Mas, na realidade, isso está longe de ser o caso. Muitas vezes, é simplesmente impossível fazer sem o encaminhamento de e-mail. Neste artigo, consideraremos o procedimento para enviar uma carta registrada com uma descrição do anexo. Vamos falar também sobre quanto tempo a carta levará e quanto custa esse serviço