2026 Autor: Howard Calhoun | [email protected]. Última modificação: 2025-01-24 13:23:47

Por ordem nº ММВ - 7/11/450, em 14 de outubro de 2015, o Serviço Fiscal Federal da Rússia aprovou o formulário de relatório: cálculo do imposto de renda pessoal no formulário 6imposto de renda pessoal, que foi calculado e retidos de pessoas físicas no período do relatório. A declaração de acordo com o formulário aprovado deve ser preenchida e submetida ao IFTS para todos os agentes fiscais (empresas, organizações, empresas e empresários individuais).

Relatório no formulário 6-NDFL: regulamentos de entrega, estrutura

O relatório do 6NDFL é enviado ao fisco trimestralmente. O prazo para submissão é o último dia do mês seguinte ao mês de referência. Se essa data cair em um feriado, sábado ou domingo, a data válida para envio do relatório será o próximo dia útil após o fim de semana ou feriado.

Em 2017, o cálculo do relatório deve ser apresentado ao fisco até:

- 3 de abril de 2017 (cálculo anual para 2016),

- 2 de maio de 2017 (relatório trimestral de três meses de 2017),

- 31 de julho de 2017 (Relatório Semestral 2017),

- 31 de outubro de 2017 (Relatório de nove meses de 2017).

O relatório de 2017 deve ser enviado até 2 de abril de 2018ano.

A violação dos prazos de comunicação acarreta sanções por parte das autoridades fiscais. O agente fiscal é punido com uma multa de mil rublos por cada mês de atraso, mesmo que o atraso seja de apenas um dia.

São previstas penalidades por cadastro incorreto e erros no cálculo do 6º imposto de renda pessoal. Para imprecisões descobertas pelas autoridades fiscais, você terá que pagar uma multa de quinhentos rublos.

Este relatório fornece informações não sobre um indivíduo específico, mas em geral sobre o imposto de renda acumulado e transferido para todos os indivíduos que receberam renda na organização.

O cálculo dos valores acumulados e retidos no relatório 6NDFL tem a seguinte composição:

- informações básicas sobre o agente de retenção: página de título

- Estimativas totais: Seção 1

- detalhes: seção 2

É importante conhecer as regras para a formação da seção 1, como preencher a seção 2 da 6ª declaração de imposto de renda, título.

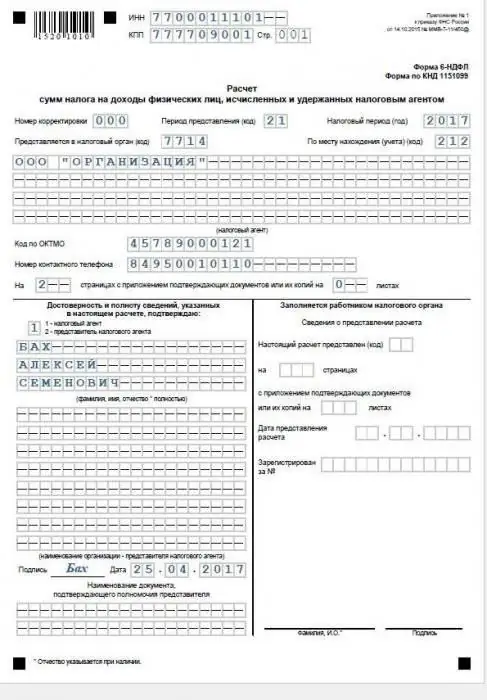

6Relatório NDFL: título

Na primeira página (título) estão indicados:

- dados cadastrais do agente fiscal (nome com decodificação, código OKTMO, TIN, KPP, telefone de contato);

- informações sobre o relatório enviado (nome do formulário, código KND, código da provisão e ano do período fiscal);

- dados da autoridade fiscal (código IFTS).

A página de título é certificada pelo chefe ou seu representante.

Um exemplo de preenchimento da folha nº 1 (título) é dado abaixo.

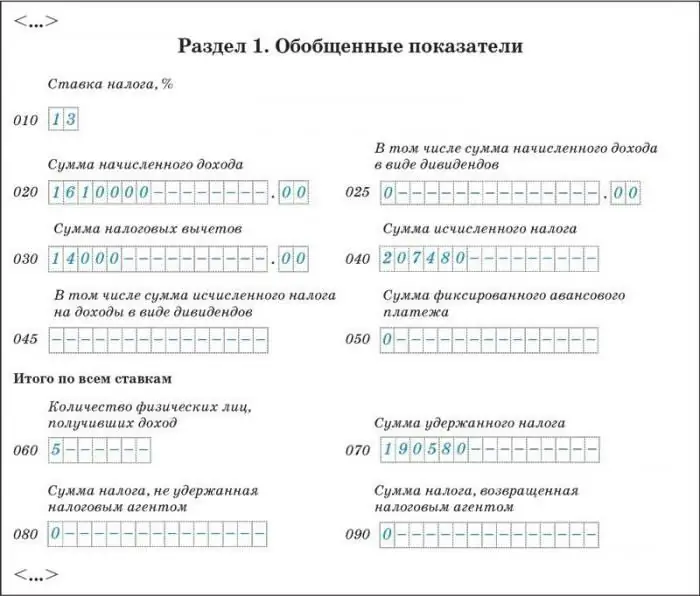

Formulário 6 imposto de renda pessoal: totais

Os indicadores gerais para cálculo e retenção do imposto de renda pessoal no período do relatório são indicados na primeira seção.

Seção 1 é prescrita para cada alíquota na qual o imposto de renda foi calculado. Normalmente, a empresa aplica uma taxa de 13%.

Separadamente, para cada alíquota, a primeira seção mostra os dados do trimestre do relatório, calculados pelo regime de competência para todo o período fiscal:

- valor total do lucro calculado (juntamente com os dividendos) e separadamente o valor dos dividendos;

- deduções fiscais aplicadas (valor total);

- o valor do imposto de renda calculado, retido, não retido e devolvido pelo empregador;

- número de funcionários (indivíduos que receberam rendimentos tributáveis).

Atenção: via de regra, o valor do imposto de renda calculado não é igual ao valor retido. A retenção real do imposto de renda é feita no pagamento da liquidação mensal final e geralmente ocorre no mês do próximo período do relatório.

Um exemplo de preenchimento na seção 1 do relatório 6 do imposto de renda pessoal é dado abaixo.

Os valores dos indicadores da primeira seção dependem de como preencher a seção 2 da seção 6 do imposto de renda pessoal.

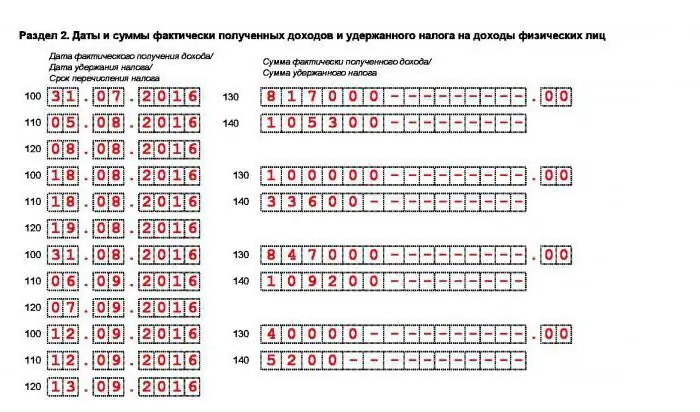

Segunda seção 6 imposto de renda pessoal: detalhes básicos

2 seção 6 imposto de renda pessoal - tabela de informações. Indica em ordem cronológica:

- todas as operações de competência de renda que foram pagas no período de reporte (durante o trimestre) com a indicação obrigatória da data de competência;

- valor do imposto de renda retidode cada rendimento pago, indicando a data de dedução;

- data real da transferência do imposto de renda para o IFTS.

As informações sobre cada receita recebida na segunda seção do formulário são indicadas em blocos:

- data e valor dos rendimentos efetivamente recebidos pelos empregados - gr. 100 e gr. 130 respectivamente;

- data e valor do imposto retido (a partir do valor especificado na coluna 130) - gr. 110 e gr. 140 respectivamente;

- prazo de repasse do imposto de renda para o orçamento (para este tipo de renda) - gr. 120.

A seguir, o bloqueio é repetido quantas vezes houver retenções de imposto de renda.

2 seção 6 do imposto de renda pessoal (preenchimento de amostra na contabilidade) é apresentado abaixo.

Regras básicas para preencher a segunda seção do 6NDFL

Algumas dicas gerais sobre como preencher a seção 2 da 6 declaração de imposto de renda pessoal são fornecidas abaixo.

Recompensas em dinheiro pagas no trimestre do relatório, mas não sujeitas ao imposto de renda, não são mostradas no relatório.

Na forma de 6NDFL, o valor da renda antes do imposto é inserido, ou seja, não é reduzido pelo valor do imposto de renda.

As informações fornecidas na segunda seção do formulário não correspondem às informações da primeira seção. Uma vez que a primeira seção fornece os resultados crescentes de todo o período fiscal, incluindo o trimestre do relatório, e a segunda - os dados apenas do trimestre do relatório.

Se no mesmo dia foram recebidos rendimentos com prazos diferentes para pagamento do imposto de renda pessoa física ao orçamentopessoas, então na forma elas são indicadas em linhas diferentes.

Linha 120 indica os prazos para a transferência do imposto de renda estabelecidos pelo Código Tributário da Federação Russa. Se o imposto for transferido antes do prazo, em gr. 120 reflete não a data real do pagamento, mas o NC máximo permitido.

Especialmente você precisa ter cuidado em uma situação em que o pagamento da renda e a transferência do imposto foram efetivamente feitos no último dia do trimestre. A data de pagamento do imposto ao orçamento deve ser indicada de acordo com o Código Tributário, e esta já será a data do próximo período de relatório. Portanto, a transação deve ser registrada no próximo trimestre.

Se os rendimentos da empresa foram pagos apenas em um trimestre ou uma vez por ano, então o relatório é apresentado para o trimestre em que os rendimentos foram pagos e, sem f alta, nos trimestres subsequentes do ano em curso.

E em tal situação, como preencher a seção 2 do formulário 6 do imposto de renda pessoal - a renda foi paga apenas no segundo trimestre? Para o primeiro trimestre, o relatório não pode ser submetido (pois está com zero indicadores), o relatório para o segundo, terceiro e quarto trimestres deve ser apresentado. Nesse caso, apenas a primeira seção é preenchida no relatório do terceiro e quarto trimestres.

Como preencher 6 imposto de renda pessoal: linhas 100-120

As informações nas linhas 100-120 dependem do tipo de cobrança.

Uma tabela que permite determinar como preencher corretamente a seção 2 da seção 6 do imposto de renda pessoal é fornecida abaixo.

| Tipo de renda |

Data do fato. pagamento renda p. 100 |

Data realizada. imposto de renda p. 110 |

Prazo para pagamento do imposto retido na fonte no orçamento p. 120 |

| Salário, bônus e bônus |

Último. dia do mês acc. folha de pagamento |

Dia de pagamento |

Dia seguinte após dia enum. ou pagamento na folha de pagamento |

|

Férias, pagamento folhas desempregadas. |

Holiday Pay Day e as folhas de pagamento são fáceis habilidades |

Dia de Pagamento de Férias, e boletos de pagamento deficiência |

Último. dia do mês pagamento férias e folhas desempregadas. |

|

Liquidação final ao sair funcionário |

Dia de Demissão |

Data de término do pagamento cálculo na demissão. |

Dia seguinte para pagamento feliz liquidação final |

|

Renda em espécie. forma |

Dia de Transferência de Renda em espécie. formulário |

Fechar dia do pagamento outras rendas |

Dia seguinte para pagamento feliz renda |

| Dais acima do limite | Último. dia do mês, para o gato. relatório prévio emitido |

Próximo. dia do pagamento outras rendas |

Dia seguinte para pagamento feliz renda |

|

Benefício material de economia em % |

Último calendário. dia do mês em que o contrato é válido |

Data da próxima edição outras rendas |

Dia seguinte para tarde distribuição de renda |

| Ex. renda não salarial | Dia recebido renda, recompensa. | Dia recebido renda, recompensa. |

Dia depois ganho de renda, recompensa. |

|

Recompensa. por contrato de serviço contratante |

Dia da enumeração para conta pessoal ou adiantamento em dinheiro recompensas contratante |

Dia da transferência ou adiantamento em dinheiro recompensa. |

Próximo a pagamento dia da recompensa |

Compilação da segunda seção do 6NDFL: dados para o relatório

Como preencher a seção 2 6 imposto de renda pessoal? O cálculo é apresentado de acordo com os dados iniciais da Lampochka LLC.

No quarto trimestre. Em 2016, 14 pessoas físicas receberam rendimentos no empreendimento:

- doze pessoas trabalhando sob contrato de trabalho;

- um fundador da LLC (não é funcionário da Lampochka LLC);

- um designer trabalhando em uma LLC sob um contrato de direito civil para a prestação de serviços.

A empresa emprega pessoas que têm o direito dededuções de imposto de renda padrão.

Dois funcionários receberam abono de família padrão durante 2016:

- Petrovoi N. I. - dentro de 10 meses a partir do início do ano para 1 criança 1400 rublos x 10 meses=14.000 rublos

- Morozov E. N. - dentro de 3 meses a partir do início do ano para três crianças - ((1400 x 2) + 3000) x 3 meses.=17.400 rublos

- Um funcionário em 2016 recebeu uma dedução padrão como pessoa com deficiência: Sidorov A. V. - por 12 meses a partir do início do ano, a dedução foi de 500 x 12 meses.=6.000 rublos.

Para preencher facilmente a seção 2 do cálculo de 6 imposto de renda pessoal para o quarto trimestre. 2016, usaremos a seguinte tabela auxiliar. Reflete os valores de pagamentos, deduções fiscais, impostos acumulados e pagos no 4º trimestre.

|

Data questões renda |

Data real obter (cobranças) renda |

Data segurar NDFL |

Data de renovação número NDFL |

Último dia do prazo lista NDFL |

Visualização recebida recompensa. (renda) em rublos |

Quantidade renda em rublos |

Quantidade imposto deduções em rublos |

Retido NDFL em rublos |

| 11.10.16 | 30.09.16 | 11.10.16 | 11.10.16 | 12.10.16 |

Salário para setembro (fim. cálculo) |

300000 | 1900 |

((300000+150000) -1900))x13%= 58253, onde 150000 já pago adiantado 1 metade de setembro |

| 20.10.16 | 31.10.16 | 11.11.16 | 11.11.16 | 12.11.16 |

Adiantamento para 1 pólo- culpa outubro |

150000 | ||

| 20.10.16 | 20.10.16 | 20.10.16 | 31.10.16 | 31.10.16 |

Benefício por hora desempregado |

24451, 23 |

3183 (24451, 23х13%) |

|

| 25.10.16 | 25.10.16 | 25.10.16 | 25.10.16 | 31.10.16 |

Recompensa. sob contrato prov. serviços |

40000 |

5200 (40000х13%) |

|

| 11.11.16 | 31.10.16 | 11.11.16 | 11.11.16 | 14.11.16 |

Salário taxa para segundo tempo. outubro |

317000 | 1900 |

((317000+150000) -1900)х13% 60463 |

| 11.11.16 | 11.11.16 | 11.11.16 | 30.11.16 | 30.11.16 | Férias | 37428, 16 |

4866 (37428, 16x13%) |

|

| 20.11.16 | 30.11.16 | 09.12.16 | 09.12.16 | 12.12.16 |

Ganho. taxa para o primeiro metade Novembro |

150000 | ||

| 09.12.16 | 30.11.16 | 09.12.16 | 09.12.16 | 12.12.16 |

Salário para a segunda metade Novembro |

320000 | 500 |

((320000+150000) -500)x13%= 61035 |

| 20.12.16 | 30.12.16 | 11.01.17 | 11.01.17 | 12.01.17 |

Salário para o primeiro gêneros. Dezembro |

150000 | ||

| 26.12.16 | 26.12.16 | 26.12.16 | 26.12.16 | 27.12.16 | Dividendos | 5000 |

(5000x13%) 650 |

|

| 27.12.16 | 27.12.16 | 27.12.16 | 27.12.16 | 28.12.16 |

Presentes não dinheiro formulário |

35000 |

28000 (4000х7) |

910((35000-28000) x13%) |

| TOTAL | 1528879, 39 | 32300 | 194560 | |||||

A tabela mostra os presentes de Ano Novo dados a sete funcionários.

Em 2016, esses funcionários não receberamassistência financeira e outros presentes.

Um exemplo de preenchimento da segunda seção de 6NDFL

De acordo com as informações indicadas na tabela acima, considere como preencher a seção 2 6 do imposto de renda pessoa física:

Primeiro bloco:

- p. 100 - 2016-09-30 linha 130 - 300000;

- p. 110 - 2016-10-11 p.140 - 58253;

- p. 120 - 12.10.2016.

Segundo bloco:

- p. 100 - 20.10.2016 p.130 - 24451.23;

- p. 110 - 2016-10-20 p.140 - 3183;

- p. 120 - 31.10.2016.

Terceiro bloco:

- p. 100 - 25.10.2016 linha 130 - 40000;

- p. 110 - 25.10.2016 p.140 - 5200;

- p. 120 - 31.10.2016.

Quarto bloco:

- p. 100 - 25.10.2016 linha 130 - 40000;

- p. 110 - 25.10.2016 p.140 - 5200;

- p. 120 - 31.10.2016.

Quinto bloco:

- p. 100 - 31.10.2016 linha 130 - 317000;

- p. 110 - 11.11.2016 p.140 - 60463;

- p. 120 - 2016-11-14.

Sexto bloco:

- p. 100 - 2016-11-11 p.130 - 37428.16;

- p. 110 - 2016-11-11 p.140 - 4866;

- p. 120 - 2016-11-30.

Sétimo bloco:

- p. 100 - 2016-11-30 linha 130 - 32000;

- p. 110 - 09.12.2016 p.140 - 6103;

- p. 120 - 12.12.2016.

Oitavo bloco:

- p. 100 - 26.12.2016 linha 130 - 5000;

- p. 110 - 26.12.2016 p.140 - 650;

- p. 120 - 27.12.2016.

Nono bloco:

- p. 100 - 27.12.2016 p.130 -35000;

- p. 110 - 27.12.2016 p.140 - 910;

- p. 120 - 28.12.2016.

2 seção 6 do imposto de renda pessoal: formulário, modelo de preenchimento de um relatório zero

O relatório 6NDFL deve ser fornecido pelos agentes fiscais: empresas (organizações) e empreendedores individuais que pagam remuneração pelo trabalho a pessoas físicas. Se durante o ano civil um empresário individual ou uma empresa não acumulou ou pagou renda aos funcionários e não realizou atividades financeiras, o cálculo zero do formulário 6NDFL não pode ser enviado ao IFTS.

Mas se uma organização ou empresário individual fornecer um cálculo zero, então o Serviço Fiscal Federal é obrigado a aceitá-lo.

Os fiscais do IFTS não sabem que a organização ou empresário individual no período coberto pelo relatório não exerceu atividades financeiras e não foi agente fiscal, e aguarda apuração na forma de 6NDFL. Se o relatório não for enviado dentro de duas semanas após o prazo para envio, o Serviço Fiscal Federal tem o direito de bloquear a conta bancária e impor penalidades ao empresário individual ou organização que não enviou o relatório.

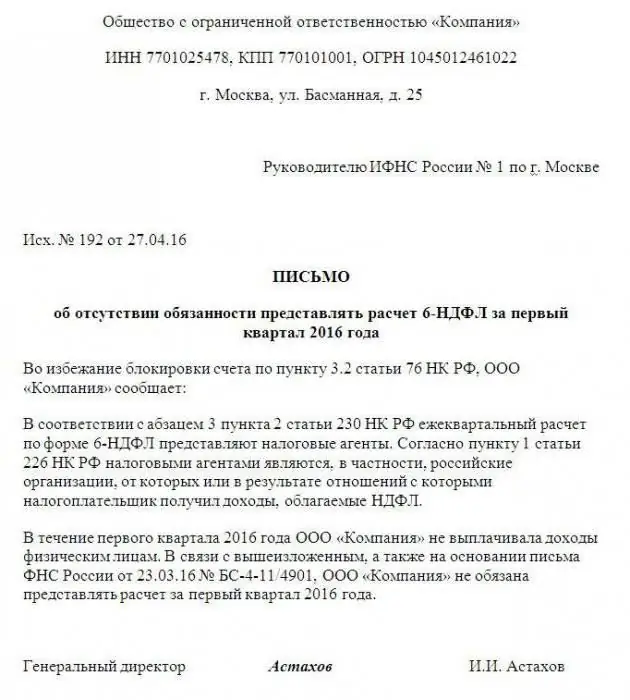

Para evitar problemas com o IFTS, um contador tem o direito de enviar uma declaração 6NDFL (com valores vazios) ou escrever uma carta informativa ao IFTS.

Uma amostra de um relatório preparado para entrega com zero indicadores é mostrado abaixo.

Um exemplo de carta ao IFTS sobre o relatório zero pode ser visto abaixo.

Preenchimento do 6º imposto de renda pessoa física: um algoritmo de ações

Para facilitar o trabalho de preenchimento da segunda seção do cálculo de 6NDFL, você precisa de:

- Retirartodas as ordens de pagamento para o pagamento do imposto de renda pessoal no trimestre do relatório.

- Recolher todas as ordens de pagamento para transferência de renda aos funcionários e ordens de pagamento para emissão de renda do caixa, organizá-las em ordem cronológica.

- Crie uma tabela auxiliar de acordo com o exemplo descrito acima

- Preencha as informações para cada tipo de renda na tabela de acordo com as informações fornecidas na seção: "Como preencher 6NDFL: linhas 100-120".

- Na tabela auxiliar preenchida, obtenha informações para a seção 2 do cálculo do imposto de renda de pessoa física 6.

Atenção:

- Linha 110 indica o dia em que os rendimentos do empregado foram efetivamente pagos (mesmo que o salário ou outros rendimentos tenham sido pagos posteriormente à data estabelecida pelo Código Tributário).

- Imposto de renda pessoal não é retido ao pagar um adiantamento.

- Na linha 120, é inserida a data limite para a transferência do imposto para o orçamento por tipo de receita, e não a data real da transferência do imposto de renda (mesmo que o imposto seja transferido após a data estabelecida pelo Código Tributário).

- Na linha 140, é inserido o valor do imposto de renda calculado a partir da renda paga (se o imposto de renda não for transferido integralmente ou não for transferido, o imposto que deveria ter sido transferido ainda será inserido).

Segunda seção 6 imposto de renda pessoal. Situação: Impossível reter imposto

Como preencher a seção 2 do 6 imposto de renda de pessoa física quando não é possível reter imposto de renda de um funcionário?

Um indivíduo recebeu renda em espécie (por exemplo, um presente), mas não tem mais pagamentos em dinheiro.

Unão há possibilidade de o empregador reter e transferir para o orçamento o imposto de renda dos rendimentos dados em espécie.

Como preencher a seção 2 de 6 imposto de renda pessoal nesta situação é indicado abaixo:

- p.100 - dia da emissão da renda em espécie;

- p.110 - 0;

- p.120 - 0;

- p.130 - renda em espécie (valor);

- p.140 - 0.

O valor da renda não retida é indicado na primeira seção da declaração na página 080.

Conclusão

Declaração 6 Imposto de Renda Pessoa Física - novo relatório para contadores. Ao preenchê-lo, surge um grande número de perguntas, nem todas as nuances são consideradas e refletidas nas recomendações dadas pelas autoridades fiscais. Explicações e esclarecimentos sobre questões controversas são regularmente fornecidos em cartas oficiais do Serviço Fiscal Federal da Federação Russa. Em 2017, não houve alterações no formulário de notificação e nas regras de preenchimento. Este artigo reflete como preencher a seção 2 da seção 6 do imposto de renda pessoal nas situações mais comuns, o algoritmo acima para compilar a segunda seção do cálculo é aplicado com sucesso na prática.

Boa sorte com sua submissão!

Recomendado:

Regras para preenchimento do certificado 2 imposto de renda pessoa física: instruções passo a passo, formulários obrigatórios, prazos e procedimento de entrega

As pessoas físicas são obrigadas a transferir os impostos acumulados sobre sua renda para os fundos do orçamento estadual. Para fazer isso, é preenchido um certificado de 2 imposto de renda pessoal. Este documento apresenta dados sobre rendimentos e deduções fiscais das pessoas singulares. O empregador é obrigado a apresentar esta documentação anualmente às autoridades reguladoras relevantes no local de seu registro. Instruções e regras para o preenchimento da certidão 2 do imposto de renda pessoal serão discutidas no artigo

Preenchimento da declaração de imposto de renda de 3 pessoas: instruções, procedimento, amostra

Preenchimento da declaração de imposto de renda de 3 pessoas: o que o contribuinte precisa saber para evitar erros? Nuances e recursos de relatórios no formulário 3-NDFL

Os principais elementos do imposto de renda pessoal. Características gerais do imposto de renda pessoal

O que é imposto de renda pessoal? Quais são seus principais elementos? Características dos contribuintes, objectos de tributação, base tributável, período de tributação, deduções (profissionais, normais, sociais, patrimoniais), taxas, cálculo do imposto sobre o rendimento das pessoas singulares, seu pagamento e declaração. O que se entende por um elemento inválido do imposto de renda pessoal?

Como calcular o imposto de renda pessoal (imposto de renda pessoal) corretamente?

Imposto de Renda Pessoa Física (IRP) é familiar não apenas aos contadores. Toda pessoa que já recebeu renda deve pagá-la. O imposto de renda (é assim que era chamado antes, e mesmo agora seu nome é frequentemente ouvido) é pago ao orçamento com a renda de cidadãos russos e trabalhando temporariamente no país. Para controlar a exatidão do cálculo e pagamento de salários, será útil saber como calcular o imposto de renda pessoal

Como calcular o imposto de renda: um exemplo. Como calcular o imposto de renda corretamente?

Todos os cidadãos adultos pagam certos impostos. Apenas alguns deles podem ser reduzidos e calculados exatamente por conta própria. O imposto mais comum é o imposto de renda. Também é chamado de imposto de renda. Quais são as características dessa contribuição para o erário estadual?